Linterna de Popa 14

Jorge Baca Campodónico

Diciembre de 2015

La Reforma del IGV

¿Podemos reducir la tasa del IGV?

En nuestra entrega de la semana pasada concluimos que las herramientas más importantes de la política fiscal son la fijación de los tipos y tasas de impuestos y los niveles de gasto corriente y gasto de capital en cada uno de los sectores (ministerios). Esta semana nos concentramos en el análisis del Impuesto General a las Ventas (IGV), la principal fuente de ingresos del gobierno central. La reducción de la tasa del IGV ha sido materia de debate por parte de varios candidatos a la presidencia y como consecuencia varios comentaristas han vertido opiniones a favor y en contra de la conveniencia de su reducción.

El autor ha participado como integrante de equipos técnicos del FMI y el BID en misiones de introducción o reforma del Impuesto al Valor Agregado (IVA, como se le conoce al IGV en la mayoría de países en el mundo) en más de 10 países en los últimos 15 años. La experiencia más reciente ha sido la exitosa introducción del IVA en Las Bahamas en enero de este año. El autor tuvo la responsabilidad de implementar el modelo econométrico de equilibrio general que permitió simular ex ante el impacto de combinaciones de diferentes tasas del IGV y reducciones de las tasas arancelarias sobre el crecimiento del PBI, la inflación, la distribución del ingreso, la pobreza, el desempleo y los ingresos fiscales.

Si bien, el tamaño de una economía como la de Las Bahamas influye significativamente en las dificultades de implementación del IGV en comparación con economías más complejas, hay muchas experiencias que se pueden aplicar a otros países. En particular los avances en materia de Tecnología de la Información (TI), segmentación de contribuyentes, numero de tasas y exenciones pueden aplicarse a cualquier economía.

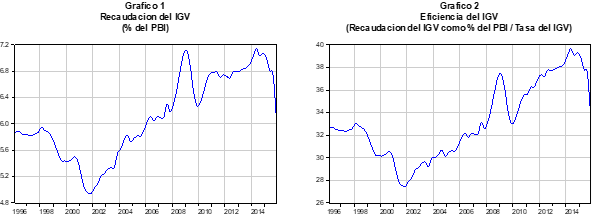

En el caso del IVA, el indicador de resultados más usado para comparaciones internacionales es la recaudación expresada como porcentaje del PBI. Sin embargo este indicador no toma en cuenta las diferentes tasas del IVA que se cobran en cada país. Para corregir esta limitación se utiliza el indicador de “eficiencia del IVA” definido como la relación entre la recaudación expresada como porcentaje del PBI dividida por la tasa del IVA. Este indicador permite comparar el rendimiento del IVA de dos o más países que tienen diferentes tasas o la evolución del rendimiento en un país cuando las tasas cambian a lo largo de los años.

En Latinoamérica, Chile con una tasa de 19% recauda 8% del PBI, es decir tiene una relación de eficiencia de 42.6% (100 x 8/19). En el caso del Perú, la relación de eficiencia del IVA es de 35.6% (100 x 6.4/18). En el caso de Las Bahamas la relación de eficiencia es de 77.3% (100 x 5.8/7.5). ¿Por qué existe tanta diferencia entre las relaciones de eficiencia del IVA de Perú, Chile y Las Bahamas? Las tres razones principales que explican estas diferencias son: (i) la existencia de exoneraciones y exenciones; (ii) la existencia de regímenes especiales; y (iii) la evasión o informalidad.

En el gráfico 1 se presenta la evolución de la recaudación del IGV en puntos porcentuales del PBI para el periodo 1996 – 2015. La recaudación del IGV se mantuvo alrededor del 6% del PBI hasta finales de 1998. La crisis de la deuda rusa y la introducción de exoneraciones y exenciones como la exoneración de las ventas en la región amazónica y la exoneración de las ventas agrícolas menores de 50 UIT generaron un deterioro de la recaudación hasta mediados del 2002. En el año 2003 se inicia la recuperación de la recaudación gracias al incremento de la tasa del IGV de 18 a 19%. Esta recuperación continuó hasta el 2008 gracias a la bonanza económica y a la introducción del sistema de retenciones, detracciones y percepciones que han reducido la liquidez de las empresas y han vuelto al sistema del IGV más complejo y difícil de administrar generando pérdidas de competitividad a las empresas. Después de la crisis del 2008 la recaudación del IGV se ha estancado alrededor del 6.8% del PBI como consecuencia de la reducción de la tasa de 19 a 18%. La desaceleración de la economía en los dos últimos años conjuntamente con la eliminación de algunas detracciones ha generado un retroceso de la recaudación a niveles cercanos al 6% del PBI.

En el gráfico 2 se presenta la evolución de la eficiencia del IGV que incorpora el efecto de la variación de las tasas del IGV a lo largo del periodo de análisis. En este gráfico podemos observar que la caída de la eficiencia del IGV en el periodo 1999 – 2002 tomó 6 años (hasta fines del 2007) para recuperarse a los niveles de 1998. La actual caída de la eficiencia al 34% corre el riesgo de ser permanente si no se toman medidas adecuadas para su recuperación. La generalización de las retenciones, percepciones o detracciones definitivamente no es el camino a tomar.

En las actuales circunstancias, una reducción significativa de la tasa del IGV (de una sola vez o progresiva a lo largo de varios años) sería contraproducente por la actual baja eficiencia del IGV. ¿Quiere esto decir que no se puede bajar la tasa del IGV? La respuesta es que si se puede pero se requiere hacer una reforma integral del IGV que ataque frontalmente los tres factores que afectan la eficiencia del IGV en el caso peruano.

En el caso de las exoneraciones y exenciones se requiere incorporar a la base del IGV los servicios de educación privada. La bonanza económica que viven las instituciones de educación privadas ya no justifica su exoneración del IGV. De igual forma es necesario eliminar la exoneración del IGV a las ventas de bienes y servicios en la amazonia. Su eliminación requiere previamente eliminar la fuente que dio origen a esta exoneración (la integración al sistema interconectado de electricidad y la integración física mediante la construcción de un medio económico como sería un ferrocarril). Finalmente se requiere eliminar las exoneraciones a las ventas agropecuarias menores a 50 UIT. Estas exoneraciones fueron creadas temporalmente en 1997 pero vienen siendo renovadas anualmente. Existen otras exoneraciones que eventualmente también pueden ser eliminadas y que no las mencionamos por razones de espacio.

En los países con alta eficiencia en la recaudación del IGV como Chile o Las Bahamas, no existen regímenes especiales para el IGV. Los regímenes especiales como es el caso de Régimen Único Simplificado (RUS) distorsionan la libre competencia, fomentan la informalidad y el enanismo fiscal (funcionamiento de varias razones sociales en un mismo local para poder acogerse al RUS) y su administración es compleja y la recaudación es minima. El RUS debería ser eliminado y reemplazado por uno de contabilidad simplificada pero totalmente electrónico.

La mejor forma de combatir la evasión o informalidad en el caso del IGV es tener una tasa única baja y hacer obligatorio para todos los contribuyentes afectos al IGV el registro, declaración, pago y fiscalización por vía electrónica. El éxito alcanzado por Las Bahamas con la introducción del IVA se ha basado en obligar al 100% de sus contribuyentes a la declaración del IGV por medios electrónicos. Las notificaciones por demora en el pago, cobranzas de multas o intereses se realizan 100% en forma electrónica. Eliminando el sistema complejo de retenciones, detracciones y percepciones, el Perú podría cambiar la administración del IGV hacia un sistema 100% electrónico que permitiría aumentar significativamente la eficiencia de su recaudación.

¿En cuántos puntos porcentuales se podría reducir la tasa del IGV? Si el objetivo es mantener el mismo nivel de recaudación que el IGV ha obtenido en los últimos años (alrededor del 7% del PBI) y asumiendo que las reformas planteadas en los párrafos anteriores elevan la eficiencia del IGV de los actuales 35.6% al 50%, entonces la tasa del IGV podría reducirse de la actual 18% a 14%. La reducción de 4 puntos porcentuales de la tasa del IGV tendría un impacto positivo en la actividad económica, reduciría la inflación, habría una mejora en la redistribución del ingreso y una disminución de la pobreza. Una tasa más baja reduciría la informalidad y se iniciaría un círculo virtuoso que podría llevar a nuevas reducciones de la tasa del IGV.

Sin embargo, es necesario aclarar que la reforma del IGV tiene que hacerse dentro de una reforma tributaria integral que abarque modificaciones al impuesto de la renta, la distribución del canon, los impuestos selectivos al consumo, las tasas arancelarias y el impuesto predial. En las próximas entregas, analizaremos cada uno de los componentes de la reforma tributaria integral.