Linterna de Popa 372

Jorge Baca Campodónico

Diciembre de 2022

La Inflación no cede

¿Debe el BCRP moderar los incrementos de su tasa de interés referencial?

En medio de una crisis política de muy difícil solución, donde los actores priorizan sus intereses personales sobre el bien de la nación, el INEI publicó esta semana los datos de la inflación del mes de noviembre. A nivel nacional la inflación medida por el índice de precios al consumidor se mantiene en 8.64%. En Lima metropolitana la inflación experimentó una ligera alza y la inflación de precios mayoristas continúa elevada (8.62%), lo que presagia que la inflación no va a ceder pronto.

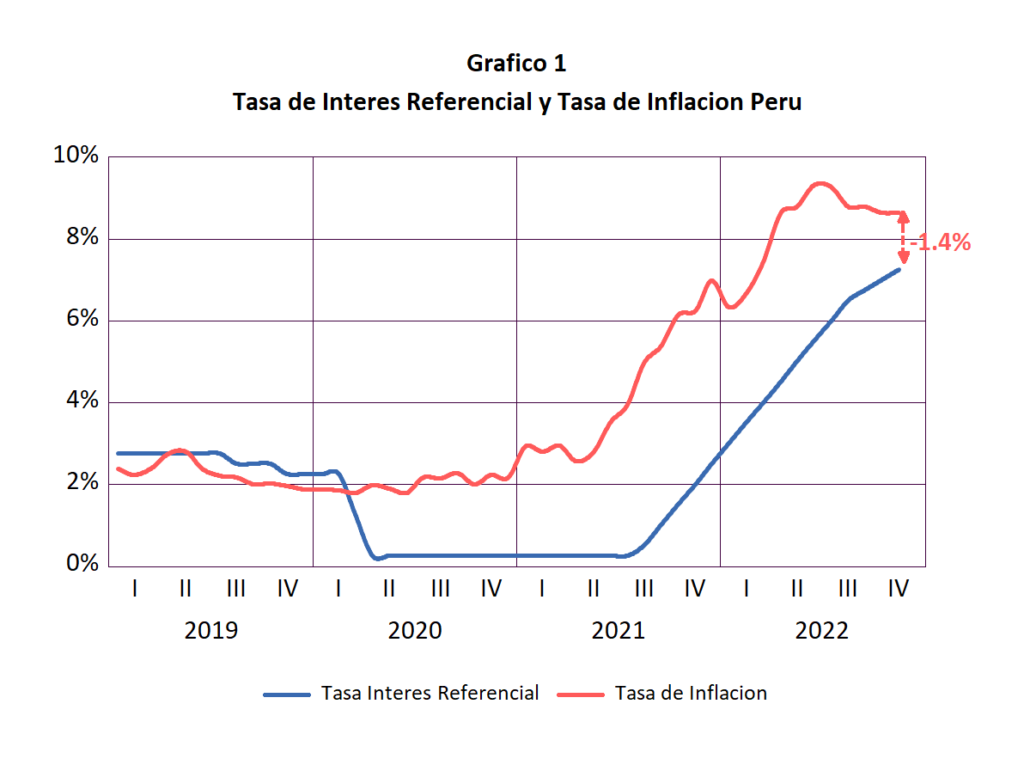

Los resultados de noviembre confirman que la estrategia del BCRP de reducir los aumentos mensuales de su tasa de referencia no viene dando los resultados esperados. En el Gráfico 1 se muestra la evolución de la tasa anual de inflación y la tasa de referencia del BCRP. Se observa claramente que la meta de tener una tasa de referencia ligeramente superior a la inflación, como solía ser antes de la pandemia, aun no se ha logrado. Subsiste una brecha de 1.4% entre la inflación anualizada y la tasa de referencia, es decir la tasa real de referencia continúa negativa.

A diferencia del BCRP, el banco central de Brasil adoptó una política de aumento de su tasa de referencia agresiva y ha logrado reducir su inflación de 12.13% en el mes de abril a 6% en el mes de noviembre. En el mismo periodo la inflación en el Perú se ha mantenido por encima del 8.5%. De nada han servido los generosos subsidios otorgados por el gobierno a los combustibles y al transporte y la reducción del IGV y el ISC. El anuncio del BCRP de que la inflación sería un fenómeno transitorio quedará registrado como una de las grandes errores de previsión del BCRP. De nada ha servido atribuir la inflación a un fenómeno mundial, a la guerra en Ucrania, o al aumento del petróleo. Lo cierto es que la inundación de liquidez implementada con el programa Reactiva, sumada a los sucesivos programas redistributivos del gobierno, exigía una respuesta inmediata al menor síntoma de surgimiento de inflación. Sin embargo, el BCRP tardó en reaccionar y lo hizo a cuentagotas.

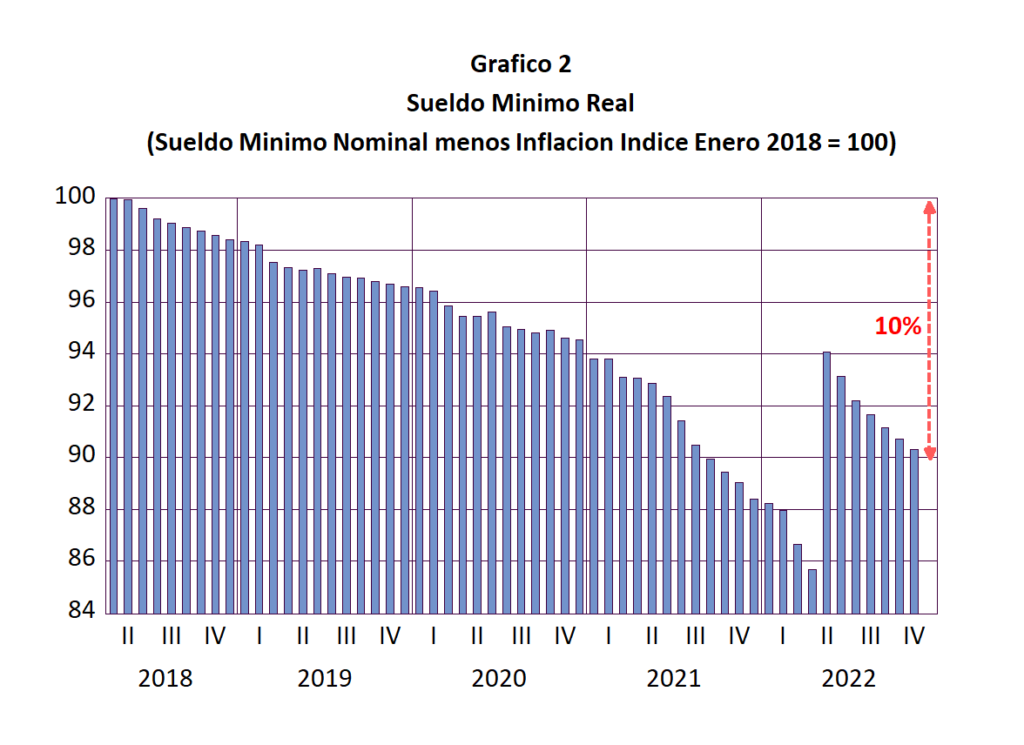

¿Cuál será el derrotero de la inflación en los próximos meses? El BCRP ha anunciado que recién a fines del próximo año la inflación volverá al rango meta (2 a 3%). Para ello estima un tipo de cambio estable durante el 2023 y una reducción de los incrementos mensuales de su tasa de referencia. Lo que no se nos dice es que con el ritmo inflacionario actual, el último incremento del salario mínimo de 930 a 1,025 soles se ha diluido significativamente. En el Gráfico 2 se muestra la evolución del salario mínimo real (salario nominal menos la inflación). Observamos que respecto a los niveles prepandemia el salario mínimo real hasta el mes de noviembre de este año ha perdido 10% de su poder adquisitivo y deberá continuar perdiéndolo mientras la inflación se mantenga en los niveles actuales.

En esta situación, y dada la postura del gobierno actual y del Ministerio de Trabajo y Promoción del Empleo en particular, no seria nada extraño que en el primer trimestre del próximo año se anuncie un aumento del salario mínimo superior al 10%, es decir el salario mínimo pasaría a 1,127.5 soles o más. Este incremento desataría una nueva ronda de incrementos de precios, especialmente en las actividades más intensivas en mano de obra como restaurantes, confecciones, calzado y transporte y generaría una mayor informalidad laboral echando por tierra la política monetaria del BCRP.

Lo grave de esta situación es que, al mantenerse el tipo de cambio estable, el costo laboral medido en dólares se viene elevando al ritmo de la inflación peruana, restándole competitividad internacional a nuestro país en exportaciones con alto contenido de mano de obra.

¿Cuál es el impacto de una prolongada inflación elevada? El principal impacto es la pérdida de poder adquisitivo especialmente de la población de menos recursos. Por eso es que a la inflación se le conoce como el peor de los impuestos porque incide mayormente en los más pobres. Esto obligará al gobierno a incrementar su gasto en programas asistenciales. Otro impacto de la inflación es sobre el ahorro, tema que tratamos en mi entrega de la semana pasada, en la que demostramos que las tasas pasivas pagadas a los ahorristas en época de alta inflación se convierten en negativas y desincentivan el ahorro personal y por ende la inversión y la generación de empleo.

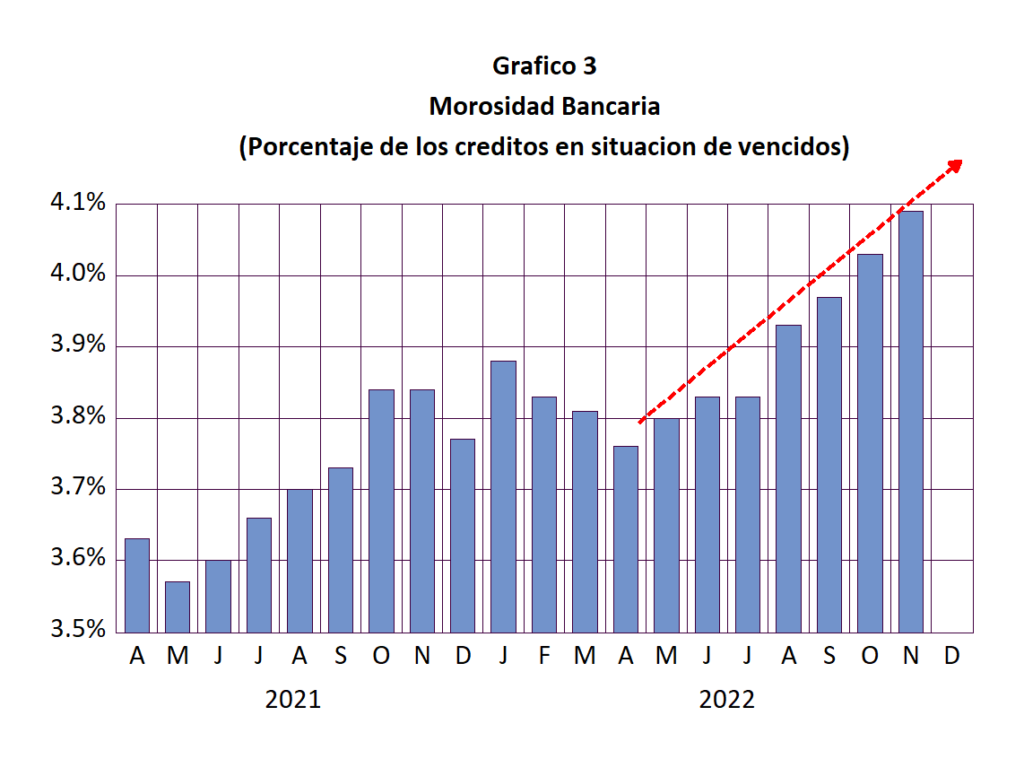

Adicionalmente la alta inflación, ha inducido tasas de interés más elevadas, y esto viene impactando en la morosidad del sistema financiero. De hecho, la morosidad del sistema bancario viene creciendo sostenidamente como se muestra en el Gráfico 3. La Superintendencia de Banca y Seguros (SBS) se ha visto obligada a intervenir un significativo número de cooperativas de ahorro y crédito en los últimos meses como consecuencia del deterioro de sus balances.

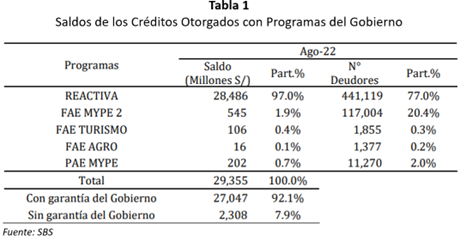

Preocupa, en particular, la situación de los préstamos otorgados en el marco del programa REACTIVA. De los más de S/ 56 mil millones que se desembolsaron en el marco de REACTIVA y programas similares, a agosto de 2022, aún quedan sin pagar S/ 28,486 millones en 441 mil deudores. De estos, el 92.1%, en promedio, cuenta con garantía del Gobierno Nacional (ver Tabla 1).

Según la SBS, a agosto 2022 el saldo en situación de vencido de los créditos con programas de Gobierno asciende a S/ 2,035 millones, lo que representa una mora de 6.9%; no obstante, se estima que en los próximos 12 meses podría caer en incumplimiento un monto adicional cercano a los S/ 4,500 millones, lo que representa el 15% del saldo de créditos con programas del gobierno.

Según información proporcionada por COFIDE, hasta el cierre de agosto de 2022 el gobierno habría honrado garantías por S/ 2,364 millones de la cartera del programa REACTIVA, y S/ 248 millones de los demás programas, mayormente la cartera MYPE. Dichos montos en conjunto representan el 4.5% del monto desembolsado de programas de Gobierno, aproximado por el máximo saldo de programas registrado en noviembre 2020 (S/ 56 mil millones).

Finalmente, si al monto total honrado se añadiese los saldos que se encuentran en situación de “vencidos” más los que podrían caer en incumplimiento en los próximos 12 meses, el total de la cartera de programas que caería en default representaría alrededor del 16% del monto total desembolsado, es decir S/ 8,960 millones, que pasarían a constituir una contingencia no incluida en el presupuesto de la república del 2023. Una situación preocupante. Nuestras autoridades tienen la palabra. (El contenido de esta columna se puede consultar en http://www.prediceperu.com/).