Linterna de Popa 329

Jorge Baca Campodónico

Enero de 2022

La curva de rendimiento de los activos financieros

En que consiste y lo que significa para su dinero y para la economía del país

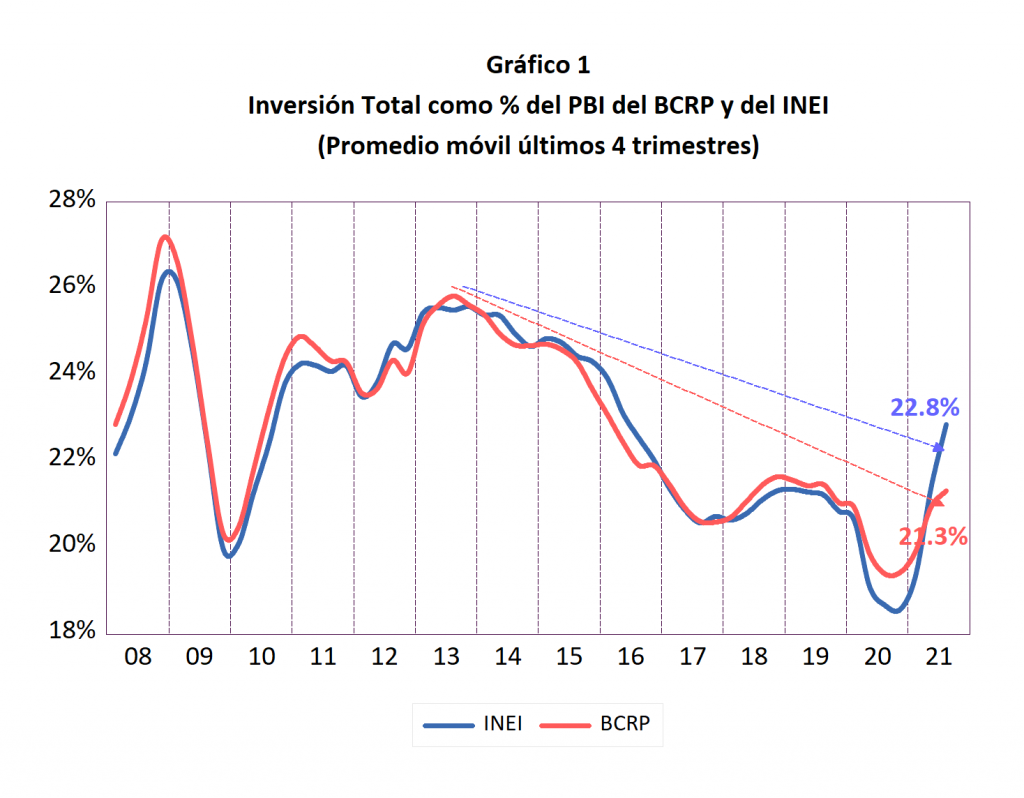

Quisiera pedir disculpas a mis lectores por el involuntario error cometido en mi Linterna de Popa de la semana pasada. En el Gráfico 1 que compara los ratios inversion/PBI corriente del BCRP y el INEI, mientras que el ratio del BCRP está correcto, el ratio del INEI contiene un error generado por la utilización del nivel de inversión real en lugar de haber utilizado el nivel en soles corrientes. Aunque las conclusiones que se infieren en mi columna de la semana pasada no cambian, si pueden generar una apreciación equivocada respecto a las estadísticas generadas por el INEI, por lo que una vez más pido disculpas. El Gráfico correcto es el siguiente:

La curva de rendimiento de un activo financiero (“yield curve”) muestra cómo varían los rendimientos (tasas de interés) de los activos financieros (típicamente bonos emitidos por gobiernos), en función de sus plazos (meses o años) de vencimiento. Normalmente los rendimientos de estos activos aumentan con el plazo de inversión: a más años, mayor rendimiento.

Una curva de rendimiento invertida se da cuando los rendimientos a corto plazo son mayores que los de largo plazo. Se considera que una curva de rendimiento invertida es una mala señal para la economía. Obtener más interés a corto plazo que una inversión a largo plazo parece no tener ningún sentido económico, si se tiene en cuenta que a mayor plazo, mayor riesgo.

Si usted va a un banco es probable que obtenga una tasa de interés más baja en un depósito a plazo fijo de 9 meses que en uno a 2 años. Los bancos premian los mayores plazos porque eso le da mayor estabilidad a su disponibilidad de recursos y, por ende, reduce su riesgo de quedarse sin liquidez. La otra cara de esa misma moneda es que los depositantes requieren un premio para inmovilizar por un mayor plazo su dinero.

Lo mismo sucede en el sector público. En este caso el MEF o el Banco Central emiten bonos o certificados de depósitos, captando de esa forma recursos de personas o instituciones, cuyo rendimiento depende de su plazo de vencimiento.

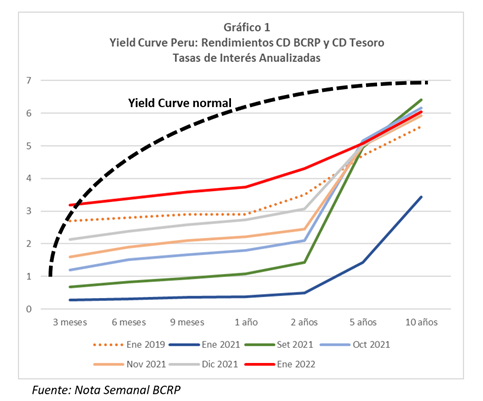

¿Qué viene sucediendo con la “yield curve” en el Perú? En el Gráfico 1 se presenta la evolución mensual de la curva de rendimientos desde Ene-2019 (línea punteada) hasta Ene-2022. Los activos de corto plazo (3, 6, 9 meses y 1 año) corresponden a los certificados de depósitos del BCRP, mientras que los de largo plazo corresponden a los bonos del tesoro de 2, 5 y 10 años del MEF publicados en la nota semanal del BCRP.

Observamos durante la pandemia y como consecuencia del programa Reactiva que significó una masiva inyección de liquidez en la economía, las tasas de interés para todos los plazos se redujeron significativamente (línea inferior, enero 2021). A partir de septiembre del 2021, el BCRP cambió su política monetaria para una menos expansiva seguida de incrementos en la tasa de referencia. Este cambio de política ha generado un incremento sostenido de las tasas de interés de los activos de corto plazo, mientras que los activos de largo plazo (mayores a 2 años), después del incremento inicial en setiembre de 2021 se han estancado entre 5 a 6% anual.

Aún cuando la curva de rendimiento no se ha invertido aún, la diferencia entre los rendimientos a 3 meses y los rendimientos a 5 años se ha reducido respecto a lo que se tenía antes de la pandemia. Una de las razones por las que viene ocurriendo esta reducción es porque los agentes económicos están vendiendo acciones y cambiando su dinero a bonos o certificados de depósitos (CDs). La incertidumbre ha hecho que se haya perdido la confianza en la economía y se cree que los magros rendimientos que prometen los bonos o CDs podrían ser mejores que las pérdidas potenciales en las que podrían incurrir al mantener las acciones en una recesión. Así que la demanda de bonos sube y los rendimientos que pagan bajan.

Esta pérdida generalizada de confianza explica por qué las curvas de rendimiento invertidas preceden a las recesiones. En los EUA han ocurrido inversiones en el 2005 que anunciaron la Gran Recesión que desembocó en la crisis financiera de 2008. También hubo una inversión antes de que estallara la burbuja tecnológica en el 2001 y actualmente se está gestando una nueva inversión.

Es por eso que una curva de rendimiento invertida es preocupante. Sin embargo la situación en el Perú no significa que estemos ante una recesión económica inminente, pero ésta podría generarse si continua el nivel de incertidumbre doméstica y si se agudiza el deterioro del escenario mundial.

La gravedad dependerá de cuánto dure la inversión de la curva. Si dura poco, podría ser solamente una anomalía. Además, algunos analistas sostienen que la curva de rendimiento se ha distorsionado por la enorme liquidez en bonos que pagan tasas de interés negativas, siendo las tasas de interés negativas otra tendencia que parece tener cero sentido económico.

Desde la crisis financiera de 2008, los bancos centrales de todo el mundo no han logrado que las tasas de interés regresen a niveles históricamente normales. Las tasas de interés bajaron a cero, e incluso por debajo en algunos casos, para combatir la Gran Recesión. Las tasas de interés y los rendimientos de los bonos han sido bajos durante toda la recuperación y expansión que siguió a la pandemia, y aún son bajos. Otros analistas sostienen que no hay razón para entrar en pánico porque esta es la nueva normalidad.

El Perú no es una isla, separada del mercado financiero internacional. Por el contrario, dados los niveles de incertidumbre del escenario doméstico, las decisiones que tome el banco central americano en el corto plazo, respecto a la elevación de sus tasas de interés de referencia y la limitación de la emisión monetaria, podrían tener catastróficas consecuencias. (El contenido de esta columna se puede consultar en http://www.prediceperu.com/).