Linterna de Popa 356

Jorge Baca Campodónico

Agosto de 2022

Escenarios de Inflación para el resto de 2022

¿Están los precios bajando?

Muchos lectores me han escrito diciendo que mis proyecciones de inflación, basadas en modelos econométricos, son difíciles de entender por ser demasiado técnicas. Para satisfacer este pedido, en esta entrega presentamos tres escenarios simples de entender y que proyectan similares resultados que los presentados en entregas pasadas, es decir que la inflación continuará elevada hasta fin de año.

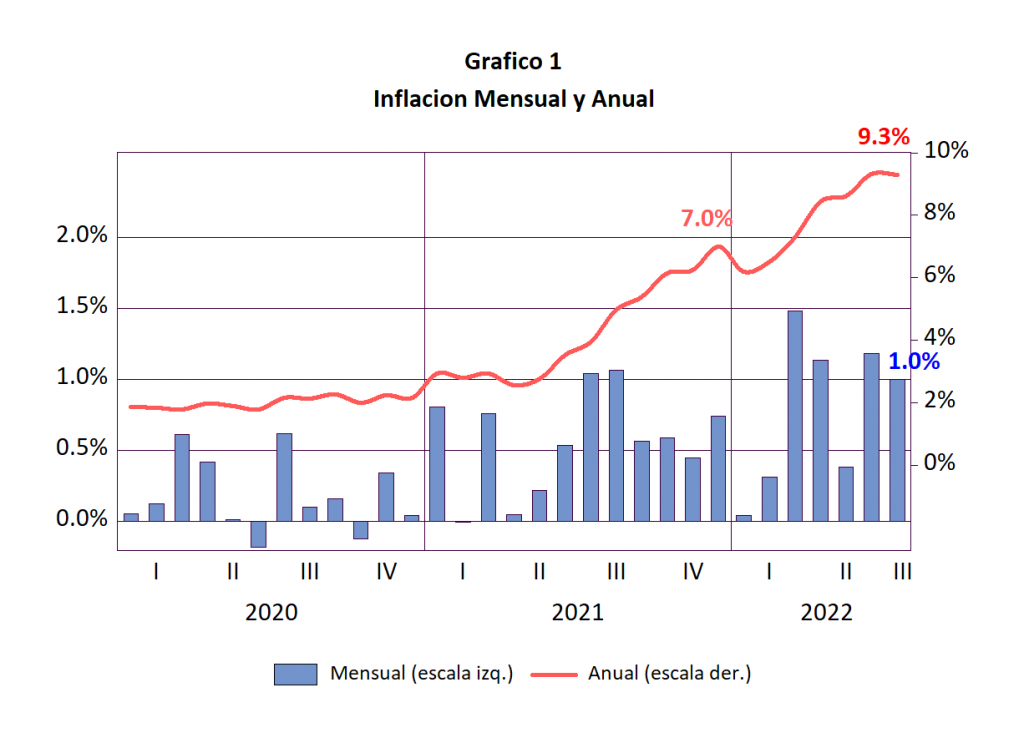

La inflación, que mide la elevación de los precios de una canasta de bienes y servicios, se reporta de dos maneras: (i) variación de precios respecto al mes anterior (inflación mensual), y (ii) variación de precios respecto al mismo mes del año anterior (inflación anual). En el Gráfico 1 se presenta la evolución de la inflación mensual y anual para el periodo 2020-Ene – 2022-Jul.

Observamos que durante la pandemia (2020) la inflación anual se mantuvo alrededor del 2% mientras que la inflación mensual tuvo meses de inflación negativa (reducción de precios) con algunos picos de 0.5%. Durante el 2021 la inflación mensual giró alrededor del 0.6% mensual con picos superiores al 1%. Como consecuencia la inflación anual comenzó a elevarse llegando a 7% en diciembre del 2021. Este año, después de una desaceleración en los meses de enero y febrero, la inflación anual se ha venido elevando para llegar a 9.3% en el mes de julio. La inflación mensual ha tenido picos superiores al 1% y en lo que va del año ha registrado una inflación promedio mensual de 0.79%.

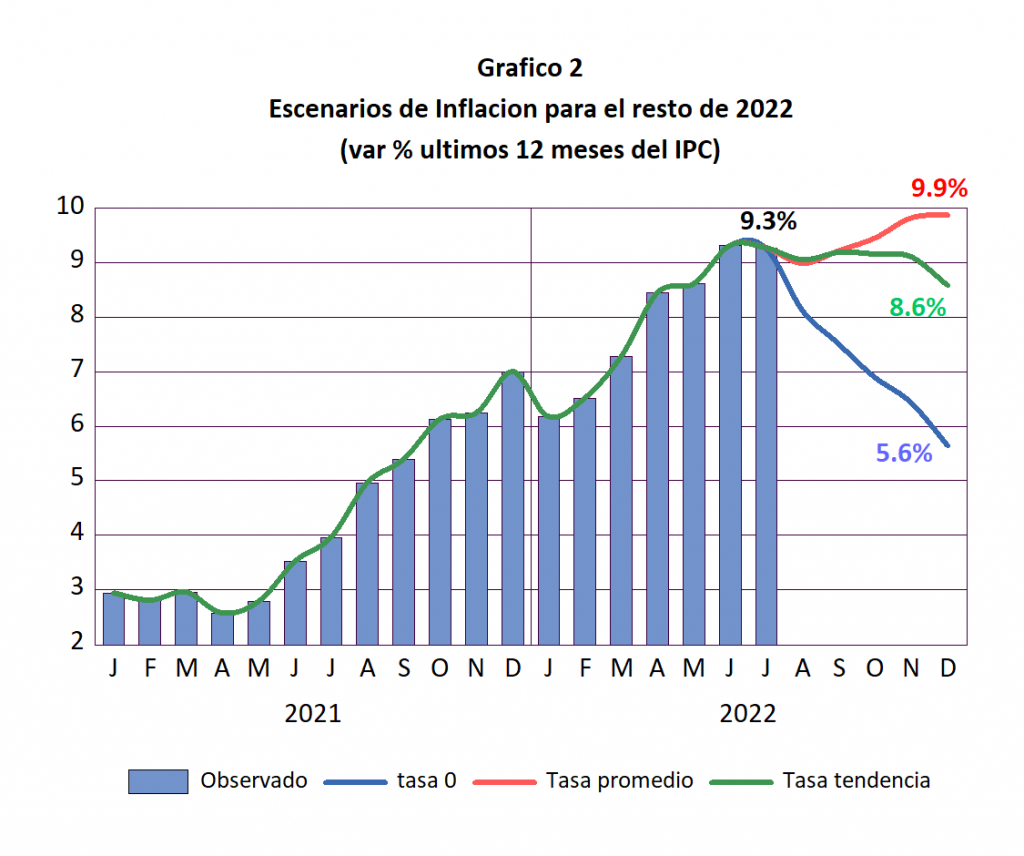

¿Qué escenarios se pueden prever para lo que resta del año? El escenario más optimista, aunque poco probable, seria que los precios dejaran de subir para lo que resta del año, es decir que las inflaciones mensuales fueran 0% para todos los meses que restan de este año. El segundo escenario seria que las tasas mensuales fueran equivalentes al promedio de la inflación mensual observada en lo que va del año, es decir 0.79%. El tercer escenario podría ser el de una tasa de inflación mensual decreciente de acuerdo a la tendencia observada en los últimos 5 meses en que la inflación mensual ha venido bajando de 1.5% a 1%.

¿Cuál seria la evolución de la inflación anual bajo estos tres escenarios? En el Gráfico 2 se presentan los resultados de la inflación anual bajo estos tres escenarios. Observamos que aún en el escenario de que los precios no se incrementen en los próximos cinco meses, la inflación anual aún se ubicaría en un 5.6%. Si las inflaciones mensuales fueran similares a la inflación promedio observada durante este año, la inflación anual llegaría a 9.9% a fin de año, mientras que si la inflación mensual continuara una tendencia decreciente la inflación anual llegaría a 8.6%. Como la probabilidad que no suban los precios para todo lo que resta de 2022 es muy baja, podemos concluir que la inflación se mantendrá alta (alrededor del 9%) hasta por lo menos el fin de este año.

¿Cuál será la reacción del BCRP ante estas perspectivas para la inflación? El BCRP esta semana volvió a subir medio punto porcentual su tasa de referencia ubicándola en 6.5% aun por debajo de la inflación anual de 9.3%. El nuevo ministro de economía ha sostenido una reunión con el presidente del BCRP para coordinar la política monetaria con la política fiscal. El problema es que la visión del ministro es diametralmente opuesta a la del BCRP.

Mientras que el ministro sostiene que la elevación de la tasa de referencia está limitando el crecimiento de la economía y no contribuye a reducir la inflación, el BCRP sostiene que la elevación de la tasa es necesaria para controlar la inflación, aun a costa de desacelerar el crecimiento económico. Es natural que exista esta discusión porque cada uno de estos funcionarios responde a la naturaleza de su encargo; el encargo del BCRP es evitar que la inflación exceda un rango razonable (no más de 3% al año), el MEF busca el crecimiento económico.

El ministro no cree que la inflación sea el peor de los dos males. Cree que se puede reducir la inflación creciendo mas rápido. No percibe que la inflación es el peor de los impuestos porque afecta más a los más pobres y tampoco ve, o no quiere ver, los muchos otros factores que vienen perjudicando el crecimiento económico y que si están bajo el control del Poder Ejecutivo al cual él pertenece. Por ejemplo, este gobierno no ha hecho nada para promover la inversión privada, principal motor del crecimiento y, más bien, con las medidas que viene adoptando y su agresiva actitud contra el sector empresarial, grande y chico, espanta cada vez más la inversión. El ministro debe respetar la autonomía del BCRP y usar las herramientas que tiene a su disposición, sin meterse en el trabajo de otros.

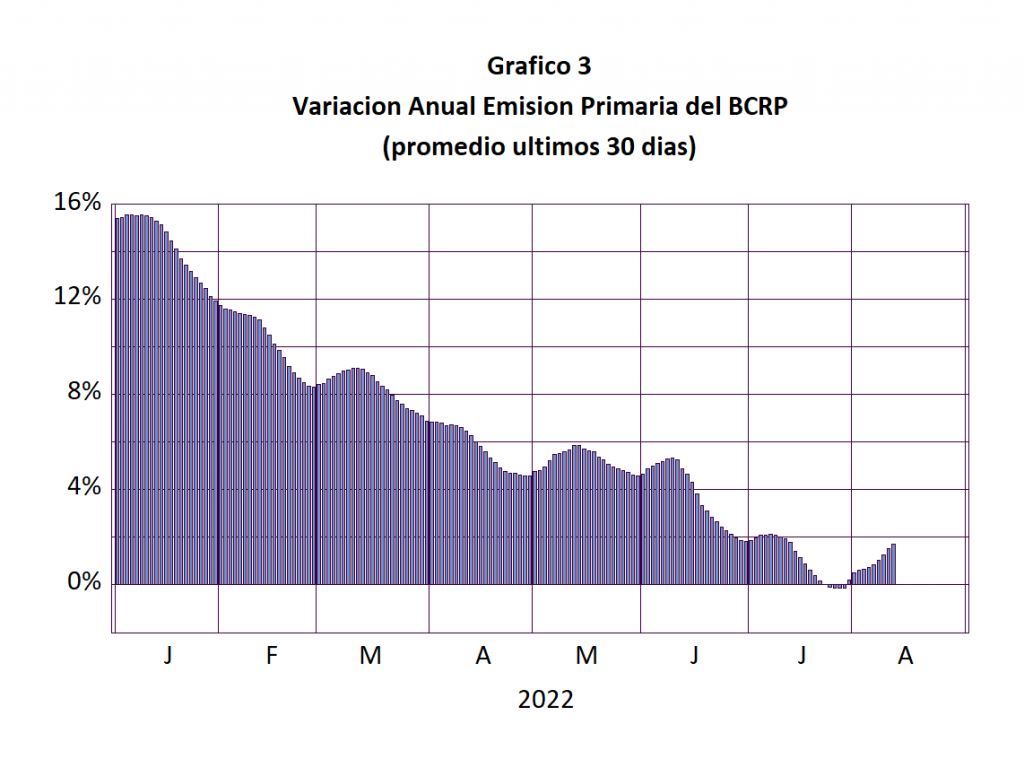

Desde agosto del 2021 el BCRP ha venido ajustando medio punto porcentual su tasa de interés referencial, desde 0.25% hasta los actuales 6.5%. La elevación de las tasas juntamente con otras medidas de política monetaria ha logrado una reducción de la tasa de crecimiento de la emisión primaria de manera significativa (ver Gráfico 3). lo cual es un claro indicio de que la política monetaria ha venido funcionando en el sentido de limitar la liquidez de la economía. Sin embargo en el último mes se observa que esa reducción podría estar llegando a su fin ya que se observa una incipiente recuperación de la tasa de crecimiento de la emisión primaria.

Si bien es cierto que la incipiente recuperación de la emisión primaria en términos nominales todavía no se puede interpretar como un claro indicio de que la elevación de la tasa de interés referencial está perdiendo su efectividad, si abre el interrogante sobre si la elevación de medio punto porcentual mensual es suficiente para lograr una reducción de la inflación en el corto plazo e impedir que las expectativas inflacionarias se generalicen entre los agentes económicos y se inicie una espiral inflacionaria. Las autoridades del BCRP deben analizar detenidamente esta situación, considerar la necesidad de elevar los incrementos mensuales de la tasa de interés referencial y sobre todo evitar las presiones del nuevo ministro en sentido contrario. (El contenido de esta columna se puede consultar en http://www.prediceperu.com/).