Linterna de Popa 273

Jorge Baca Campodónico

Diciembre de 2020

Ley de Promoción del Sector Agrario y el Impuesto a la Renta Negativo

¿Por qué se necesita una Reforma Tributaria Integral?

El pasado jueves 10 de diciembre falleció Sara Taboada, economista y mejor amiga, que fue el soporte administrativo y contable del Instituto Peruano de Economía (IPE) desde sus albores, descansa en paz Sara.

El domingo 6 de diciembre el ejecutivo, cediendo a las presiones de las marchas del Sur y Norte del país, no observó la ley aprobada por el Congreso y promulgó la Ley 31087 que deroga la Ley 27360 de promoción del sector agrario. En la exposición de motivos del proyecto aprobado por el Congreso, se precisan dos motivos para la eliminación de la Ley 27360: (i) que no ha logrado reducir los altos índices de informalidad en el sector agropecuario, “El régimen de la ley 27360 … se ha enfocado en mejorar las condiciones de negocio de las grandes empresas exportadoras, las cuales por la escala del negocio, los requerimientos financieros y las exigencias del comercio internacional, no necesitaban de incentivos económicos especiales para ser formales”; y (ii) que los beneficios tributarios establecidos en esta norma (reducción del impuesto a la renta a 15%), le ha significado al Estado dejar de percibir alrededor de S/2.500 millones en los últimos 10 años.

El primer motivo carece de fundamento técnico ya que se ha demostrado que el sector agrícola ha generado un significativo aumento del empleo formal durante el periodo de aplicación de la ley y revela un claro sesgo anti-empresa exportadora violando el principio de igualdad de trato consagrada en la constitución.

El segundo motivo tiene que ver con la errónea idea que se tiene de los incentivos tributarios. No todo incentivo tributario es malo. Todo depende del análisis costo-beneficio del incentivo. En el caso de la ley de promoción del sector agrario el beneficio es de lejos superior a los S/ 2,500 millones que se dice se han dejado de percibir en los últimos años. Es muy probable que sin el incentivo no hubiese habido inversión en el agro y por lo tanto no se hubiesen percibido ni siquiera el 15% del impuesto a la renta, ni menos se hubiese generado empleo formal que ha beneficiado a miles de trabajadores y los tributos pagados por estos.

La torpeza de los congresistas es que no perciben que están matando a la gallina de los huevos de oro. En lugar de derogar la ley 27360, lo correcto y racional hubiese sido ampliar el incentivo tributario que ha funcionado en el sector agrario a todos los sectores. Es decir reducir la tasa del impuesto a las empresas de 29.5% a 15%.

¿Pero no sería un suicidio en términos de recaudación reducir la tasa del impuesto empresarial a 15%? No, el impuesto empresarial (impuesto a la renta de 3ra. Categoría) es un mito. Todo economista decente sabe que la incidencia de todo tributo siempre recae en y solo las personas naturales. Las empresas son solo entes recaudadores. Cuando una empresa paga el IGV solo está trasladando el pago realizado por el consumidor final. El impuesto a la renta empresarial es asumido al final por los accionistas o dueños de las empresas. El cobro del impuesto a la renta empresarial es solo una facilidad para la administración tributaria que a través de los libros contables de las empresas recauda de forma adelantada los impuestos a ser pagados por los accionistas o dueños de las empresas.

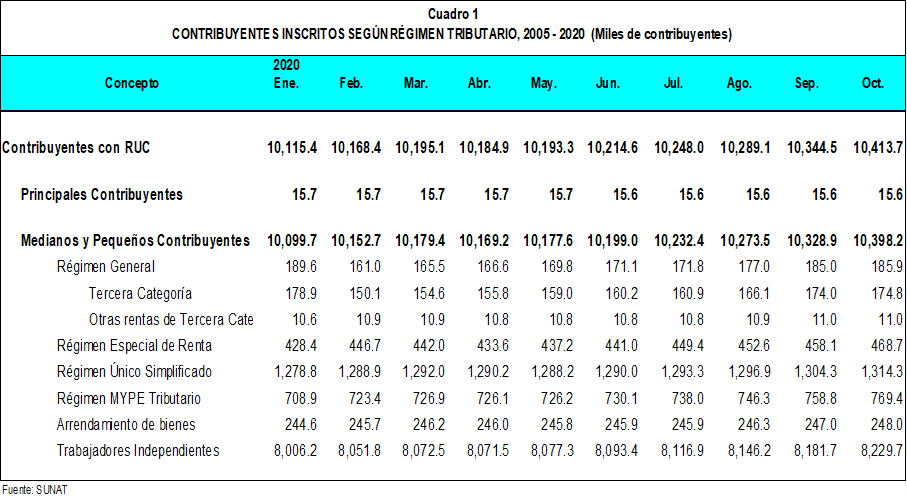

La clave para una reducción del impuesto empresarial está en una adecuada tributación del impuesto a la renta personal. Por ejemplo, si la tasa del impuesto a la renta empresarial se baja de 29.5% a 15%, la tasa del impuesto a la renta a los dividendos, al reparto de utilidades y las ganancias de capital debe ser equivalente a la diferencia geométrica es decir 17.05%. De esta manera se incentiva la capitalización de las utilidades de las empresas (más inversión y más empleo) y no se pierde recaudación. Los avances en la tecnología de información permiten a la SUNAT poder realizar la fiscalización de la tributación a las personas, algo que en la actualidad SUNAT no realiza en su cabalidad por la elevada informalidad. En el Cuadro 1 se muestra el número de contribuyentes por categoría y observamos que solo un número reducido de contribuyentes paga el impuesto a la renta personal o las contribuciones a EsSalud, ONP o AFP.

¿Cómo hacer entonces para formalizar la economía? En una economía con alto grado de informalidad y con una elevada desigualdad en los ingresos la solución es la implantación del Impuesto a la Renta Negativo propuesto por Milton Friedman y que se aplica con éxito en muchos países.

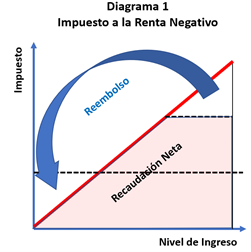

¿Qué es el Impuesto a la Renta Negativo? Es un impuesto que permite que los que ganan por encima de un nivel de ingreso objetivo predefinido (de acuerdo con las necesidades de recaudación del país) pagan dinero al estado mientras que los que ganan por debajo de él reciben dinero proveniente de los que pagan más (ver Diagrama 1).

Un requisito de este impuesto es que sea universal, es decir todos tienen que declarar su nivel de ingresos y el impuesto o contribuciones pagados. El que no declara no recibe el reembolso que le corresponde. Este último requisito es un poderoso incentivo a la formalización.

La experiencia internacional demuestra que el Impuesto a la Renta Negativo tiene mejores resultados si se asocia a la implantación de un Tributo Mínimo a la Renta mensual asociado a una base imponible presunta como sería un salario mínimo y deducible del impuesto a la renta. En este caso todos los contribuyentes (incluyendo los peruanos residentes en el extranjero) pagarían mensualmente vía pago electrónico un monotributo equivalente a las contribuciones a EsSalud y a la ONP correspondientes a un salario mínimo. Seria de fácil administración por la SUNAT y su carácter deducible del impuesto a la renta permitiría la aplicación del Impuesto a la Renta Negativo con la regularización del impuesto a la renta anual que se realiza en los meses de marzo y abril de cada año.

La implantación de un sistema tributario como el propuesto requiere de una reforma tributaria integral y la reestructuración de la administración tributaria. Los beneficios serian de contar con un sistema tributario progresivo que incentiva la formalización, reduce la desigualdad de los ingresos, incentiva la inversion de las empresas y la generación de empleo productivo. Las autoridades tienen la palabra. (El contenido de esta columna se puede consultar en http://www.prediceperu.com/).