Linterna de Popa 25

Jorge Baca Campodónico

Marzo de 2016

Los regímenes especiales de la SUNAT y la informalidad

¿La combate o la incentiva?

En nuestra entrega de la semana pasada presentamos un análisis de la informalidad y como reducirla en el sector agrario. Una de las conclusiones a que llegamos fue que las exoneraciones tributarias y los regímenes especiales propician la informalidad en el sector agrícola. En esta entrega analizamos el desempeño de los regímenes especiales tributarios administrados por la SUNAT. En particular, nos concentramos en el análisis del Régimen Especial de Impuesto a la Renta (RER) y el Régimen Único Simplificado (RUS).

Según la Nota Tributaria de la SUNAT en Diciembre del 2015 existían 603 mil contribuyentes (empresas) inscritos en el régimen general (renta e IGV). Este número contrasta con los datos del INEI que estiman que el universo de unidades productivas (empresas, PYMES, núcleos familiares, etc.) supera los 8 millones. ¿Dónde se encuentra el resto de empresas? Se encuentra en los regímenes especiales, en la categoría de exoneradas y las abiertamente informales.

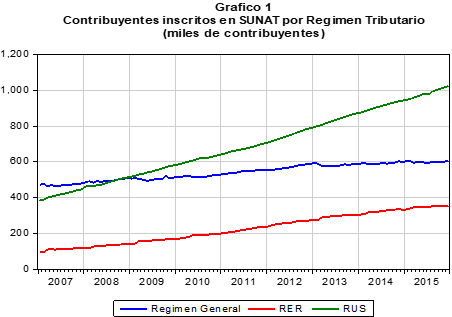

En el gráfico 1 se muestra la evolución del número de contribuyentes activos registrados por la SUNAT en el régimen general, el RER y el RUS. El gráfico muestra como el número de contribuyentes inscritos en el RUS viene creciendo sostenidamente a un ritmo de 70,000 contribuyentes al año mientras que el RER desde el 2012 viene sumando anualmente solamente 15,000 nuevos contribuyentes y el régimen general se ha estancado desde el 2012. Como resultado de esta evolución, en la actualidad el número de contribuyentes en los regímenes especiales (RER más RUS) es 2.3 veces mayor que el número inscrito en el régimen general.

El nuevo RUS fue creado en 2007 con la finalidad de formalizar a las pequeñas y micro empresas con ingresos brutos inferiores a 360,000 soles al año. Su objetivo fue establecer un régimen tributario promocional que facilitara el cumplimiento de las obligaciones tributarias y al mismo tiempo ampliara la base tributaria. Obviamente este objetivo no se ha cumplido.

¿Por qué ha fracasado el RUS? No solamente porque ha generado una recaudación insignificante sino principalmente, porque los contribuyentes en su afán de permanecer en este régimen especial no emiten boletas por todas sus ventas (menos de 360,000 soles al año). A su vez estos contribuyentes se ven forzados a limitar sus compras con factura a las empresas formales para evitar tener un valor de sus compras superior al de sus ventas. Esto obliga a las empresas a vender parte o toda su producción sin factura generalizando la informalidad en toda la cadena de producción. A este fenómeno se le conoce en el argot tributario como “enanismo fiscal” y se acrecienta en periodos de recesión o estancamiento del crecimiento económico.

El caso del RER es similar al del RUS. La diferencia es que en este caso las empresas para pertenecer a este régimen tienen que registrar “ingresos netos” inferiores a los 525 mil soles. La ventaja del RER sobre el RUS es que las empresas en este régimen pueden emitir facturas acreditables al IGV. Sin embargo la SUNAT ha limitado significativamente las actividades que pueden acogerse al RER. Esto se ha traducido en un estancamiento del número de contribuyentes inscritos en este régimen.

¿Es significativo lo recaudado por el RER y el RUS? A pesar de que los contribuyentes inscritos en el RER y el RUS en conjunto superan largamente al número de contribuyentes inscritos en el régimen general, el monto recaudado por estos regímenes especiales es insignificante en términos de la recaudación total. En el 2015, el monto recaudado por el RUS fue de 179 millones de soles equivalentes a 0.17% de la recaudación total. En el caso del RER el monto recaudado fue de 309 millones de soles equivalentes a 0.29% de la recaudación total.

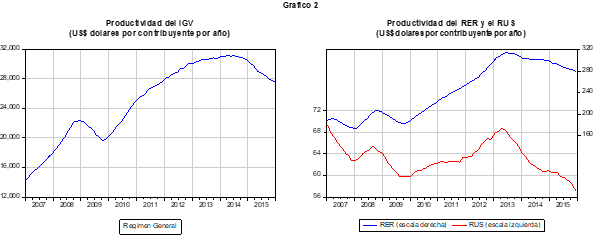

En el gráfico 2 se presenta las productividades por contribuyente de los regímenes general, RER y RUS. La productividad se define como la recaudación anual promedio por contribuyente para cada uno de los regímenes. En el caso del régimen general se ha utilizado el monto recaudado solamente por el IGV para evitar las distorsiones que puede causar el impuesto a la renta de las personas naturales que no están incluidas en el régimen general. Como era de esperar las diferencias de productividad de los tres regímenes es abismal. Mientras que la productividad del IGV por año es de US$ 28,000 dólares, las productividades del RER y el RUS son de apenas 280 y 56 dólares por año.

La productividad del RUS es la más alarmante no sólo por su impacto en la informalidad sino por el bajo cumplimiento en el pago de este impuesto. De acuerdo a la tabla de categorías del nuevo RUS, la cuota mensual para una empresa con ingresos brutos mensuales de S/ 5,000 soles es de 20 soles. A la categoría más alta (ventas brutas de S/. 30,000 mensuales) le corresponde una cuota mensual de S/. 600. Aun asumiendo que todos los contribuyentes del RUS estén en la categoría más baja (lo cual es poco probable) se esperaría que el monto recaudado anual en el 2015 fuera superior a los S/. 240 millones o una productividad promedio de US$ 73 dólares por contribuyente por año. Esta diferencia revela que no solamente existe una significativa sub-declaración de las ventas sino también una falta de pago de los contribuyentes del RUS. Si asumiéramos que los contribuyentes del RUS se distribuyen en forma uniforme en las 5 categorías entonces se esperaría un pago promedio mensual de 254 soles por contribuyente. En este caso la recaudación anual del RUS debería estar bordeando los 3,000 millones de soles en lugar de los 179 millones de soles recaudados en el 2015.

El análisis de los párrafos anteriores revela las serias deficiencias de los regímenes especiales tanto en su concepción como en su administración. El próximo gobierno tendrá la tarea de hacer una reforma tributaria integral que incluya la redefinición de los regímenes especiales. La estructura actual del RES y el RUS en lugar de propiciar la formalización y ampliación de la base tributaria vienen fomentando la informalidad y la evasión tributaria.