Linterna de Popa018

Jorge Baca Campodónico

Enero de 2016

La administración tributaria

¿Es necesario reformar la SUNAT?

En el fragor de la campaña electoral varios candidatos han dirigido su puntería contra la SUNAT. Unos hablan de reducción o eliminación de impuestos, otros de reorganizar la SUNAT para eliminar su función persecutoria, otros hablan hasta de declarar una guerra a muerte a la SUNAT. ¿Hasta qué punto es factible tomar en serio las propuestas de los candidatos? En esta entrega trataremos de responder estos interrogantes.

Un primer punto a aclarar es que la creación, aumento, reducción y eliminación de impuestos no corresponde a la SUNAT sino al MEF previa autorización del Congreso. A la SUNAT solo le corresponde la función de administrar la recaudación de los impuestos. Por lo tanto no es correcto asociar la reforma de la SUNAT a la reducción o eliminación de impuestos. Lo que si le corresponde a SUNAT es administrar de forma eficiente la recaudación para evitar que solo unos pocos sean los que paguen los impuestos exigidos por la ley.

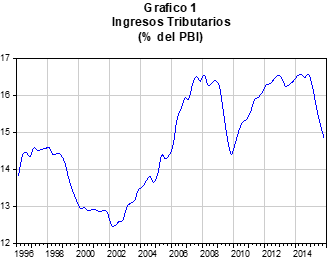

En el gráfico 1 se presenta la evolución de los ingresos tributarios expresados como porcentaje del PBI (presión tributaria). Se observa la caída significativa de los ingresos tributarios durante el 2015. La presión tributaria se encuentra por debajo del 15% del PBI y se aproxima a los niveles alcanzados durante la crisis del 2008 y a los niveles registrados durante los años 1997 y 1998 (Fujimori). Gran parte de esta caída se debe a la caída de los precios de los minerales y, en menor medida, a la reducción del impuesto a la renta decretada por este gobierno.

A diferencia de la crisis del 2008, la caída de los precios de los minerales será de mayor duración y por lo tanto es muy probable que la presión tributaria continúe cayendo este año. En este escenario se hace imprescindible una reforma tributaria integral que abarque tanto la reforma de los impuestos como su administración. La reforma de los impuestos la hemos analizado en anteriores entregas. En esta entrega nos concentramos en la reforma de la administración tributaria.

La restructuración de la administración tributaria del Perú (SUNAT) fue una de las bases más importantes en que se asentó la reforma estructural del gobierno de Fujimori a inicios de los 90. En el transcurso de los años SUNAT ha ido incorporando la función recaudadora de EsSalud y la ONP y más recientemente ha asumido las funciones de aduanas. Durante este periodo ha mantenido una relativa autonomía administrativa y ha ajustado su reglamento de organización y funciones para cumplir sus nuevas responsabilidades. Una excepción ha sido el encargo del control de los insumos químicos usados por el narcotráfico que a nuestro entender no solo se sale del ámbito de lo que deberían ser las funciones de la SUNAT sino que le hace perder eficiencia y eficacia en sus labores fundamentales.

El reto de una administración tributaria es recaudar los impuestos que el estado necesita para financiar la inversión pública y los gastos sociales con la menor distorsión posible de la economía. Sobre estos principios fue estructurada SUNAT. Sin embargo con el correr de los años, la introducción de exoneraciones y regímenes especiales conjuntamente con procedimientos administrativos engorrosos como las detracciones, retenciones y percepciones han hecho que el sistema tributario peruano devenga en un sistema difícil de administrar e ineficiente. La excesiva demora en las devoluciones de impuestos, los procedimientos inquisitoriales en la fiscalización de las empresas, el uso excesivo de formalidades para la imposición de multas, la discrecionalidad de funcionarios, los procesos interminables de apelación de las acotaciones y multas representan sobrecostos a las empresas que ahuyentan la inversión privada y propician la informalidad.

¿Qué es lo que se debe reformar en SUNAT? Cuatro son los puntos fundamentales en los que se debe basar una reforma de la SUNAT: (i) Reforma de su gobernanza; (ii) Simplificación administrativa; (iii) Proceso 100% electrónico; (iv) Aumento de la base de contribuyentes.

La reforma de la gobernanza de la SUNAT básicamente consiste en cambiar de un régimen unipersonal (Superintendente) a un régimen de directorio similar al del BCRP. Se tendría un presidente propuesto por el ejecutivo y aprobado por el congreso. El resto del directorio estaría conformado por dos directores nombrados por el ejecutivo, dos por el congreso y dos directores nombrados por el sector privado. De esta forma se le daría mayor autonomía y transparencia a la institución. El cargo de superintendente pasaría a ser un cargo netamente técnico que le daría continuidad a la gestión de la SUNAT.

La simplificación administrativa consistiría básicamente en la eliminación de todos los procesos que encarecen los costos de las empresas (retenciones, detracciones, percepciones, etc.) así como de las exoneraciones (educación, zona de selva, régimen agropecuario, etc.). La simplificación de las devoluciones de impuestos, la simplificación de los procesos de fiscalización y apelación. La eliminación de regímenes especiales como el RUS (Régimen Único Simplificado) y otros. Algunos de estos cambios, como la eliminación de procesos, son más fáciles de implementar que otros, como la eliminación de exoneraciones, pero se debe tener clara la orientación que deben tener los cambios

La implementación de un proceso 100% electrónico consistiría en modificar la ley para hacer obligatorio el registro, declaración, pago, notificaciones, reclamos y apelaciones vía internet. Todos los contribuyentes, sin excepciones, estarían obligados a tener una dirección electrónica para realizar sus operaciones con la SUNAT. El aumento de la base de contribuyentes consistiría en la incorporación de la informalidad a la base tributaria. El uso masivo de la tecnología de la información y la eliminación del RUS y otros regímenes especiales permitiría incorporar a la base tributaria a la gran cantidad de agentes informales que actualmente se encuentran en estos regímenes. El énfasis de la actividad fiscalizadora de la SUNAT debería cambiar de la fiscalización inquisidora actual a una actitud proactiva de identificación de actividades informales para su incorporación a la base de contribuyentes.