Linterna de Popa 15

Jorge Baca Campodónico

Enero de 2016

La Reforma del Impuesto a la Renta

El impuesto a la renta debe incentivar la formalización de las empresas

Continuando con el análisis de la política fiscal, esta semana nos concentramos en el análisis del Impuesto a la Renta (IR). Este impuesto es el segundo en importancia (después del IGV) en términos de recaudación. El impuesto a la renta es pagado por las empresas (personas jurídicas) y por los individuos (personas naturales). Dependiendo del origen de la renta el IR se clasifica en Primera Categoría (alquileres), Segunda Categoría (intereses), Tercera Categoría (empresarial), Cuarta Categoría (trabajo independiente) y Quinta Categoría (remuneraciones).

Tradicionalmente el IR se ha utilizado como instrumento de política económica para influir en la redistribución del ingreso diferenciando las tasas del impuesto de acuerdo al nivel de ingresos. Una política tributaria que grava proporcionalmente más a los de más ingresos se conoce como política progresiva. Lo contrario se llama política regresiva. En general los impuestos a la renta son progresivos mientras que los impuestos al consumo son regresivos.

El problema surge cuando se constata que las empresas al final pertenecen a individuos y por lo tanto el impuesto pagado por las empresas introduce una distorsión en el objetivo redistributivo del IR. Como consecuencia, la visión moderna de la política económica de un estado consiste en analizar el impacto en la redistribución del ingreso (“incidencia” de la política fiscal) en forma integral, tomando en cuenta no solo la incidencia del IR sino el impacto de todos los impuestos y también la distribución del gasto fiscal.

En este nuevo enfoque, se toma en cuenta no solo el impacto redistributivo sino también la eficiencia en la recaudación de impuestos (pérdidas de riqueza o “carga muerta” que la introducción de un impuesto causa en el PBI). En países como el Perú (con alto nivel de informalidad), la definición de política tributaria además debe tomar en cuenta el impacto en la generación de empleo formal.

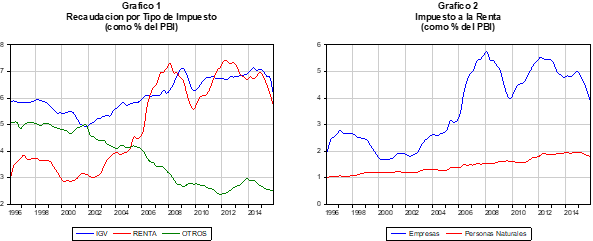

En el gráfico 1 se presenta la evolución de la recaudación (como % del PBI) de los principales tipos de impuestos (IGV, Renta y Otros) para el periodo 1995 – 2015. Lo más resaltante de este gráfico es el significativo crecimiento del impuesto a la renta como consecuencia del boom de los minerales y la caída de los Otros impuestos (Impuesto Selectivo al Consumo, impuesto a las importaciones y otros) debido a la reducción de las tasas del impuesto a la importación producto de la política de apertura económica hacia el exterior. De igual forma se observa la gran volatilidad del impuesto a la renta como consecuencia de las crisis internacionales.

En el gráfico 2 se presenta la evolución de los componentes del impuesto a la renta: empresas y personas naturales. Las personas naturales recaudan menos del 2% del PBI. La baja recaudación del IR a las personas naturales contrasta con los niveles alcanzados en países desarrollados que oscilan alrededor del 8% del PBI. Esto se explica por el alto grado de informalidad de la economía peruana. Adicionalmente se observa una caída del IR a las personas naturales en los últimos años como resultado de la reducción del IR decretada por el MEF como parte del incentivo al consumo personal para reactivar la economía.

¿Es necesaria una reforma del Impuesto a la Renta? Definitivamente la respuesta es sí. La reforma del IR debería apuntar a reducir la tasa del impuesto aumentando el número de contribuyentes (formalización de la economía). Lamentablemente formalizar la economía es más fácil decirlo que hacerlo. La informalidad es una falla de mercado generada por los sobrecostos laborales (seguridad social, seguro de salud, costos de despido, etc.) que incentivan a una empresa a optar por la informalidad. La actual estructura del IR y los sobrecostos laborales actúan como incentivos perversos a la informalidad. Si eliminamos esta falla de mercado entonces estaremos abriendo las puertas a la formalización de las empresas.

Una forma práctica de reformar el IR para que incentive la formalización de las empresas seria hacer que los sobrecostos laborales puedan ser deducidos del impuesto a la renta. Toda empresa que cree un puesto de trabajo formal (es decir haga los aportes a la ONP y Essalud) al momento de su regularización del impuesto a la renta (en abril del próximo año) podría utilizar como crédito contra el impuesto a pagar el monto aportado a estas instituciones. De esta manera se estaría reduciendo la tasa de impuesto a la renta para las empresas que creen trabajo formal.

Actualmente se estima que 2/3 partes de la fuerza laboral son informales. Es decir solo 1/3 parte paga las contribuciones de seguridad social y seguro de salud. Si se lograra formalizar la mitad de los trabajadores informales con estos cambios del IR, se podría aumentar la recaudación del impuesto a la renta de personas naturales de 2% del PBI a 3% mientras que el IR a las empresas se mantendría en el actual 4% como consecuencia de la compensación entre el mayor número de empresas formales y la menor tasa efectiva de impuesto producto del incentivo otorgado.

Los beneficios de la formalización de la economía no estarían restringidos solo al impuesto a la renta. La ONP y Essalud verían reforzados sus fuentes de ingreso y por lo tanto estarían en condiciones de ofrecer un mejor servicio. Otros impuestos como el IGV también se verían fortalecidos por la formalización dela economía. Sin embargo, para que la formalización dela economía se concrete es necesario tomar medidas complementarias asociadas con la flexibilización laboral y su legislación.

Así mismo hay que recalcar que la reforma del IR propuesta en este artículo solo es una propuesta parcial. Es necesario complementarla con una modificación de la coparticipación del canon minero, y una revisión integral de los mínimos imponibles y las deducciones al impuesto a la renta. Estos temas serán materia de próximas entregas.